2020.10.02

出産

妊娠

妊娠中の方の中には、費用について気になっている人もいるのではないでしょうか?妊娠や出産は、妊婦健診、分娩や入院など、医療関連の出費が増えがちです。おなかの赤ちゃんの育児環境を整えるためにも、医療費控除を上手に利用したいですよね。

この記事では、妊娠や出産にかかる費用や医療費控除の特徴やポイントについて紹介します。医療費控除は、一定期間内なら過去の分も行えるので、申告を忘れてしまった人も参考にしてください。

妊娠や出産にかかる費用の平均はいくらなのでしょうか?

妊娠した場合、14回程度の健診を行うのが一般的です。費用は1回5,000円~1万で合計は12万円程度です。自治体によっては検査の費用を補助してくれます。

厚生労働省保険局が発表した「出産費用の実態把握に関する調査研究(令和3年度)の結果等について」によれば、出産費用の全国平均は約45万円でした。

同調査では、年間平均1%ずつ増加していると発表しています。そのため、今後は、費用が高くなることが予測されます。

帝王切開や妊娠中毒症を除いて、妊娠や出産にかかる費用の多くは保険適用ができないので、基本的に自己負担となります。病院や分娩の方法(自然分娩、無痛分娩)によっては、60万円以上の出産費用がかかることがあります。

なお、妊娠すると体型が変わるため、マタニティーウェアや下着も必要となります。

「自己負担で45万円は高い」と思う人もいるかもしれません。安心してください。赤ちゃん一人につき42万円を支給してくれる出産育児一時金という制度があります。双子の場合は84万円が支給されます。

社会保険に加入していれば、利用できます。

ただし、出産育児一時金は出産が終わった後に支払われる後払い制なので、出産の費用は用意しておく必要があります。

病院が協力してくれれば、病院が出産一時金を直接受け取る「直接支払制度」を利用して自己負担をなくすことが可能です。また、認可された病院であれば、出産前に妊婦が健保組合に事前申請して自己負担をなくす「受取代理制度」も利用できます。

なお、出産育児一時金は24年4月から50万円に引き上げようとする動きがあります。

出産育児一時金を受け取るために必要なものは、領収書や出産が確認できるものやマイナンバーや銀行口座の情報が分かるものです。ただ、必要なものは自治体によって異なるので、事前に役所に確認しておきましょう。

児童が学校を卒業するまで、国から支給される「児童手当」も活用しましょう。

以下の支給を受けられます。

| 年齢 | 児童手当の月額 |

| 3歳未満 | 一律10,000円 |

| 3歳以上、小学校終了前 | 10,000円(第3子以降は15,000円) |

| 中学生 | 一律10,000円 |

なお、世帯年収によっては、支給額が月額5,000円になります。

市町村に申請を行う必要があります。

会社勤めの女性が使える制度があります。

それぞれ解説します。

出産手当金が利用できる場合があります。1年以上の保険加入をしていることや原則として出産後に仕事を続けることが条件です。なお、退職していても1年以上の保険加入と資格喪失時に条件を満たしていれば、受け取れる可能性があります。

出産前の42日、出産後の46日で、1日あたり日給の3分の2が支給されます。

例えば、日給が9,000円の人なら1日あたり6,000円が支給されます。

育児休業給付金は育児休暇中に支払われます。ただし、雇用保険の加入者向けの制度なので、フリーランスや自営業者は使えません。

産後休暇8週間のあと、180日が給料の67%、180日以降から1歳まで給料の50%が支給されます。

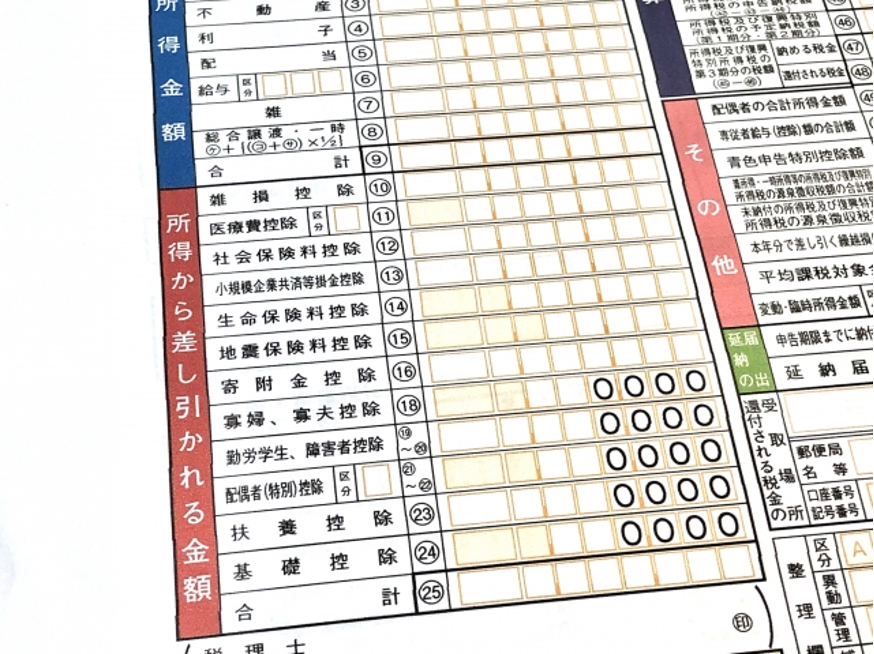

医療費控除は、その年の医療費が10万円を超えたときに、一定の金額の所得控除を受けられる制度です。医療費控除では、収入から必要経費を引いた「所得」から一定の金額を差し引きます。控除額に応じて、その分所得税が軽減されるため、節税対策にもなるものです。

医療費控除が適用となるのは、その年の1月1日から12月31日の医療費です。医療費控除の対象となる医療費は、本人だけでなく、同居の家族や親類の分を合算できます。また、ふだんは一緒に住んでいない家族でも、仕送り等の送金があり、生計を共にしている場合、医療費控除の対象になります。

ドラッグストア等で薬を購入した場合、年間の費用が1万2,000円を超えたときに受けられる所得控除です。セルフメディケーション税制は、医療費控除の特例であるため、通常の医療費控除と併用することができません。控除の対象となる薬はリストがあり、確定申告する必要があります。

妊娠中の女性の中には、どのような項目が医療費控除の対象となるか気になっている人もいるでしょう。医療費控除の対象となる項目をみていきます。

| 控除の対象となるもの | 控除の対象とならないもの |

| ・医師や歯科医師による診療にかかる費用 ・妊婦健診の費用 ・入院費(病院食と部屋代を含む) ・分娩費 ・通院のための公共交通費 ・緊急時のタクシー代(体調により公共の交通費を利用できない場合) ・産後1ヵ月健診 ・母乳外来費 など | ・妊娠検査薬代 ・葉酸などのサプリメント代 ・通院のためのガソリン代 ・里帰りのための交通費 ・予防接種費 ・入院時の差額ベッド代 ・入院にかかる雑費(パジャマ、洗面道具) ・オムツ、ミルクなど赤ちゃんの必要品にかかる費用 ・NIPTなど出生前診断の費用 |

医療費控除の対象となるのは、病気の診療です。そのため、上記のほかにも、妊娠中に病気やケガで診療が必要になった場合は、医療費控除の対象となります。

一方、歯列矯正や美容整形など美容目的のための治療は、医療費控除の対象となりません。また、妊娠中の健康維持ためのサプリメントも控除の対象外になります。サプリメントは医薬品ではなく健康食品であるためです。

新型出生前診断は、妊婦さんに採血をして、おなかの赤ちゃんに特定の染色体数異常がないかを調べる検査です。新型出生前診断など、赤ちゃんに対する遺伝的検査は医療費控除の対象になりません。

検査で赤ちゃんの染色体数の異常の可能性が認められても、必ずしも治療につながるわけではないからです。

医療費控除は自動的に受けられるものではありません。控除を受けるには確定申告をする必要があります。以降では、確定申告の方法についてみていきます。

確定申告は、翌年の2月16日~3月15日の1カ月間に行います。

なお、過去に医療費控除の申請を忘れてしまった場合、過去5年間にさかのぼって確定申告することも可能です。医療費控除の対象となるのは、それぞれの年で10万円を超えた場合になります。

過去の分の医療費控除を申請するとき、確定申告をした人とそうでない人で方法が異なります。個人事業主などですでに確定申告をしている人は「更生の手続き」をします。また、会社員で確定申告をしていない人は、「還付申告」をしましょう。

確定申告は、住民票のある地域の管轄税務署になります。妊娠・出産の時期によっては、確定申告のシーズンに里帰りが重なることもあるでしょう。実際に住んでいる住所と住民票が異なる場合があります。基本的に確定申告は、住民票のある場所で行います。

また、近年ではインターネットのみで確定申告が完結する「e-Tax」もあります。妊娠中で外出が難しいときでも、手軽に確定申告ができます。

医療費控除を受けるために確定申告をする場合は、以下のものが必要です。

これまで医療費控除を受けるには、費用別の領収書の添付が必要でした。平成29年度より、このシステムが変更になり、医療費の明細を指定の書類に記載する必要があります。

具体的な記載内容は、医療を受けた人の名前、病院や薬局などの支払い先、支払った医療費の金額、保険等で補てんされる金額、費用の区分のチェックです。

なお、医療費控除にかかわる領収書は、5年間の保管が義務付けられています。税務調査で、税務署員による領収書の確認を行うことがあるので、きちんと保管しましょう。

実際に医療費控除をするときに、どれくらい得になるのか気になる人もいるでしょう。ここでは、医療費控除の計算方法について説明します。

出産に際して、加入している保険組合から支給されるのが出産一時金等です。医療費控除で確定申告するときは、妊娠出産にともなう支給金を差し引く必要があります。

一方で、出産前後に仕事を休んでいるときに給付される出産手当金は、医療費控除の補てん金に該当しません。出産手当金は医療費を補てんするものではないためです。

医療費控除の計算方法を確認したところで、実際にどのくらいの金額が控除になるかシミュレーションをします。

50万円(医療費)- 15万円(補てん金)- 10万円 = 25万円

金額は、医療費控除に所得税率を掛け合わせたものから計算できます。

25万円(医療費控除額)× 20%(所得税率)=5万円

なお医療費控除の還付金は、確定申告後1カ月から1カ月半を目安に指定した口座に振り込まれます。

妊娠や出産にかかる費用について、よくある質問を紹介します。

ぜひ参考にしてください。

制度を利用しましょう。例えば、母子手帳を受け取れば、自治体にもよりますが妊婦健康診査の助成券や補助券が12万円程度も受け取れます。

出産費貸付制度という出産育児一時金がもらえるまで、無利子で出産費用を借りられる制度があります。

利用したい場合、全国健康保険協会に相談に行きましょう。

分娩の際にトラブルがあり費用が高額になった場合は、高額療養費制度が活用できないか確認してみましょう。

年収や年齢によりますが、異常分娩などで医療費が高額になった場合に自己負担を減らせる可能性があります。高額療養費制度を使うには、治療の領収書が必要なので、大切に保管しておきましょう。

出産後にはベビー用品の費用が必要です。おむつ、ベビーカー、ベビーベッドなどさまざまなグッズがあります。

出産後に備えて、10万円程度は予算を用意しておくとよいでしょう。

妊娠や出産にはさまざまな費用がかかります。

妊娠や出産で必要となった医療費は、医療費控除を利用することができます。控除の対象となる医療は、妊娠や出産にかかわる医療も対象です。来年の確定申告に向けて、医療費控除ができるように準備していきたいですね。

費用がかかる妊娠や出産ですが、利用できる制度を活用してできるだけ、金銭的な負担を少なく済ましましょう。

ABOUT ME